Рынок капитала

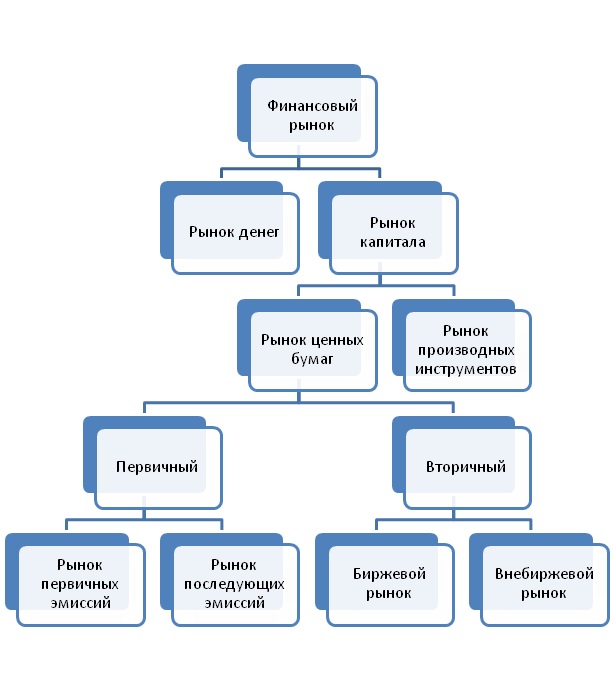

Рынок капитала (англ. Capital market) – часть финансового рынка, на котором обращаются денежные средства со сроком обращения более одного года.

Денежные средства с более коротким сроком обращения (до одного года) размещаются на денежном рынке. На рынке капитала происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы.

Содержание:

История развития рынков капитала

Между второй половиной 14-го века и концом 15-го века нехватка драгоценных металлов и, как следствие, сокращение денежной массы привели к кризису ликвидности. Европейское производство драгоценных металлов прекратилось, монетные дворы сократили или вообще приостановили чеканку монет. В период с 1330 по 1500 годы спад в европейском производстве монет оценивался в 80 %.

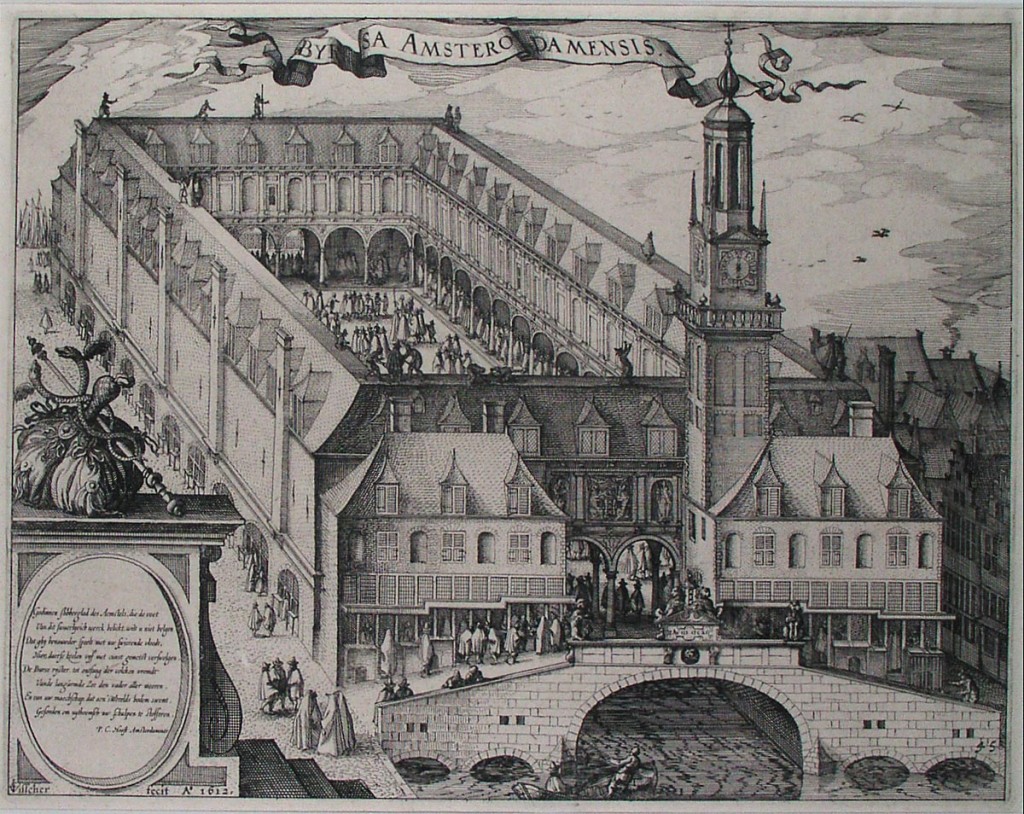

Для преодоления кризиса ликвидности создаются первые биржи. В 1532 году Антверпенская биржа начала регулируемую торговлю облигациями, среди которых были голландские государственные облигации, частные облигации голландских промышленников, городские облигации, облигации английской короны и короля Португалии. Первая фондовая биржа возникла на базе Амстердамской биржи в 1612 году. За этим последовали биржи в Кенигсберге (1613), Любеке (1614), Франкфурте-на-Майне (1615) и Лейпциге (1635), которые первоначально торговали исключительно векселями и иностранной валютой.

Одним из первых кризисов на рынке капитала стал крах фондовых бирж 5 мая 1873 года, который привел к значительным распродажам на Венской фондовой бирже. Падение цен достигло своего максимума 9 мая 1873 года (Черная пятница). Кризис распространился на Германскую империю и привел к Великой депрессии.

Виды рынков капитала

Рынки капитала делятся на первичные и вторичные рынки и различаются по степени организованности.

Первичные и вторичные рынки

На первичном рынке происходит первоначальное размещение новых выпусков акций и облигаций и продажа их инвесторам. Основными организациями, стремящимися привлечь долгосрочные средства на первичных рынках капитала, являются правительства (национальные, местные или муниципальные) и коммерческие предприятия (компании). Правительства выпускают только облигации, компании выпускают как акции, так и облигации. Основными лицами, которые покупают акции или облигации, являются пенсионные фонды, хедж-фонды, суверенные фонды, инвестиционные банки и частные инвесторы.

Вторичный рынок (рынок обращения) служит для торговли ранее выпущенных ценных бумаг между участниками рынка. Наиболее известным местом вторичного рынка являются биржи ценных бумаг.

Организованные и неорганизованные рынки

Организованный рынок капитала характеризуется недорогими, быстрыми и безопасными сделками, контролируемыми государством. Фондовые биржи являются самыми организованными рынками капитала во всем мире. Организованный рынок капитала подразделяется на рынки акций и облигаций, рынки эмиссий и рынки долговых кредитов.

Рынки свободного капитала и межбанковская торговля имеют низкий уровень организации, и небольшой набор рыночных правил. На неорганизованных рынках сделки происходят без участия бирж. Такие рынки называют внебиржевыми.

Модели рынка капитала

Как в экономике, так и в управлении бизнесом предпринимаются попытки смоделировать основные признаки рынков капитала. В частности, используются теоретические построения совершенного и несовершенного рынка капитала.

Совершенный рынок капитала

Характерной чертой этой упрощенной теоретической модели совершенного рынка капитала является то, что торговые объекты на рынке однородны и существует полная прозрачность рынка. Возможности привлечения и вложения капитала безграничны. Участники рынка могут быстро реагировать на изменения количества и цены, поскольку нет временных задержек. На совершенном рынке капитала не проводится различий между собственным и заемным капиталом, а это означает, что существует только единая и неизменная рыночная процентная ставка.

Несовершенный рынок капитала

Рынок капитала называют несовершенным, если хотя бы одно из предыдущих предположений не выполнено.

Теории рынка капитала

Классическая теория рынка капитала

Систематические исследования рынков капитала начались в экономике только с появлением теорий рынка капитала. Классическая теория рынка капитала анализирует, какие цены или доходность ценных бумаг устанавливает рыночное равновесие на совершенном рынке капитала. Она основана на принципе, согласно которому существует линейная зависимость между риском и доходностью, то есть более высокая доходность может быть достигнута только за счет более высокого риска. Это предполагает существование совершенного рынка капитала.

Классическую теорию рынка капитала разработал Гарри Марковиц в 1952 году. Джеймс Тобин в 1958 году использовал модель Марковица при разработке своей теории спроса на деньги. При этом расширил классическую теорию возможностью безрисковых инвестиций. В 1964 году Уильям Ф. Шарп определил риск инвестиций исключительно как их статистическую волатильность, то есть степень колебаний цен на бирже. В 1965 году Джек Трейнор внес вклад в понимание модели ценообразования на капитальные активы (CAPM). Ян Моссин завершил в 1966 году CAPM, которая сейчас является самой известной моделью ценообразования на рынке капитала.

В 1970 году Евгений Фама разработал концепцию эффективности рынка, согласно которой финансовый рынок эффективен, когда его рыночные цены отражают всю доступную информацию. В 1973 году Роберт Мертон расширил CAPM, работая над моделью Блэка-Шоулза для оценки финансовых опционов. Побочная теория арбитражных цен, разработанная Стивеном Россом в 1976 году, в отличие от CAPM, больше не требует рыночного равновесия, а просто безарбитражного рынка ценных бумаг.

Неоклассическая теория рынка капитала

Неоклассическая теория рынка капитала разработана в 1947 году Джоном фон Нейманом и Оскаром Моргенштерном и основана на теории ожидаемой полезности, в которой рационально действующие игроки максимизируют ожидаемую величину выгоды от риска. Она составляет основу рациональных действий при принятии решений во время рискованных операций. Теория утверждает, что если выбираемое решение в отношении рискованных операций удовлетворяет аксиомам полноты, непрерывности и независимости, то существует функция полезности, ожидаемая выгода которой предпочтительнее.

И классическая, и неоклассическая теории рынка капитала изначально предполагают идеальное состояние совершенных рынков капитала. Однако в действительности рынок капитала несовершенен из-за транзакционных издержек, информационной ограниченности и иррационального поведения участников рынка.

Функции рынка капитала

Следует различать функции распределения, информации и оценки:

- Функция распределения связана с распределением спроса и предложения на капитал. Распределение капитала считается эффективным, когда покупатели капитала получают средства финансирования, используя которые можно получить наибольшую выгоду. Ориентир эффективности – процентная ставка на рынке капитала.

- Информационная функция имеет решающее значение для функционирования рынков капитала, поскольку участники рынка принимают свои решения на основе имеющейся информации. Поставщики капитала должны иметь доступ к информации о кредитном риске, например, через годовую финансовую отчетность потребителей капитала.

- Функция оценки и ценообразования разворачивается в основном на биржах, где биржевые цены (цены на акции или цены на облигации) отражают будущий успех эмитента. Внебиржевые финансовые контракты оцениваются рейтинговыми агентствами или кредитными организациями (проверка кредитоспособности), а также уровнем риска финансовых контрактов.

- Координационная функция гарантирует, что децентрализованные и, как правило, не гармонирующие друг с другом экономические планы участников рынка капитала будут максимально согласованы.

- Индивидуальная защита. Благодаря этой функции инвесторы получают защиту от других участников, которые за счет информированности хотят получить преимущество перед другими инвесторами.

Функции преобразования

Различают преобразование количества, срока, размера лота и трансформацию риска.

Преобразование количества

Преобразование количества включает в себя накопление сбережений, сформированных в экономике, и их распределение инвесторам в желаемых условиях и количествах.

Преобразование срока

Преобразование срока позволяет сбалансировать сроки между инвесторами и заемщиками. Это время, в течение которого инвестор берет кредит, и время, требуемое вкладчику, чтобы предоставит свои финансовые средства. Эти сроки, как правило, отличаются друг от друга.

Преобразование размера лота

Преобразование размера лота позволяет путем объединения капитала нескольких инвесторов соответствовать суммам, требующимся заемщикам, которые не может предоставить один инвестор.

Трансформация риска

Трансформация риска происходит на рынках капитала, когда финансовые посредники вступают между участниками рынка с различной склонностью к риску и изменяют риск дефолта. Трансформация риска дает инвесторам возможность хеджировать или распределять свой кредитный риск. Таким образом, небезопасные денежные потоки могут быть преобразованы в безопасные денежные потоки.

Инструменты рынка капитала

К инструментам рынка капитала обычно относят три категории инвестиционных продуктов:

- Облигации;

- Акции;

- Инструменты, дающие право на другие инструменты.

Облигации

Облигация представляет собой долговое обязательство, эмитированное на определенных условиях с целью привлечения дополнительного капитала и представленное в такой форме, которая позволяет ей свободно обращаться на рынке.

К основным характеристикам облигации относятся:

- Номинальная стоимость – представляет собой основную сумму долга, которая подлежит возмещению при наступлении срока погашения облигации.

- Срок обращения (срок до погашения) – период от даты выпуска до даты погашения, при наступлении которой владельцу облигации выплачивается номинальная стоимость (цена погашения).

- Купонная ставка – отношение регулярно выплачиваемого владельцу облигации купонного дохода к номинальной стоимости облигации.

Хотя купон является постоянной величиной, это не означает, что текущая доходность по облигациям является фиксированной. Доходность зависит от:

- Уровня процентных ставок;

- Общего экономического фона;

- Уровня инфляции в стране.

Облигации могут быть либо на предъявителя, либо именные, владельцы которых регистрируются, а права собственности учитываются в реестре. Ведением реестра занимается эмитент либо специализированная организация (регистратор).

Один из видов именных облигаций – облигации с отрывным купоном, то есть облигации, права собственности на которые учитываются только в отношении основной суммы долга (номинальной стоимости), а купоны выпускаются в форме бумаг на предъявителя.

Облигация может быть выпущена с дисконтом, то есть скидкой (в процентах от номинальной стоимости). Такая облигация называется дисконтной. Как правило, облигации, по которым эмитент не несет обязательств по выплате купонного дохода, так называемые бескупонные облигации, размещаются с дисконтом.

Эмитент заинтересован в минимальной цене заимствования. Но в общем случае и уровень купонной ставки и размер дисконта будет в значительной степени зависеть от следующих обстоятельств:

- Соотношения спроса и предложения на рынке ссудного капитала;

- Кредитного рейтинга эмитента;

- Условий выпуска и обращения других долговых обязательств данного эмитента;

- Прочих характеристик данного выпуска облигаций, таких как наличие обеспечения или конвертируемость облигаций.

Последние две характеристики облигаций разделяют облигации на обеспеченные и необеспеченные имуществом эмитента, а также на конвертируемые и неконвертируемые облигации.

Акции

Альтернативный путь привлечения дополнительного капитала – выпуск долевых ценных бумаг на неопределенный срок (выпуск акций).

Акция – ценная бумага, удостоверяющая права ее владельца на часть капитала компании, на часть полученной компанией прибыли (в виде дивидендов) и на участие в общем собрании акционеров.

Привилегированные и обыкновенные акции

Существуют два основных типа акций, которые компания может выпускать: привилегированные и обыкновенные. Привилегированные акции предоставляют их владельцам преимущество по сравнению с владельцами обыкновенных акций:

- В случае ликвидации компании выплаты владельцам привилегированных акций будут осуществляться сразу после расчетов с кредиторами и владельцами выпущенных компанией облигаций (благодаря этому свойству привилегированная акция называется старшей корпоративной ценной бумагой).

- Владельцы привилегированных акций имеют преимущество при распределении полученной компанией прибыли (дивидендов).

У привилегированных акций размер дивидендов является фиксированным, а выплата дивидендов осуществляется в приоритетном порядке по сравнению с выплатой дивидендов по обыкновенным акциям, размер которых объявляется советом директоров общества по итогам финансового года и утверждается общим собранием акционеров.

Среди характеристик акций необходимо упомянуть следующие:

- Номинальная стоимость акции представляет собой произвольную величину, установленную для акции в документах, направляемых для утверждения регистрирующему органу при создании корпорации. Законодательство в некоторых странах допускает выпуск акций без указания номинальной стоимости (безноминальных акций), но в тоже время требует для таких акций указания объявленной стоимости (англ. Stated value) в целях бухгалтерского учета. Для инвесторов номинальная или объявленная стоимость не имеет существенного значения, в отличие от рыночной стоимости.

- Рыночная стоимость складывается под воздействием законов спроса и предложения, а также множества прочих факторов, влияющих на цену.

Права, удостоверяемые акцией

1. Право голоса.

Правом голоса обладают только владельцы обыкновенных акций, реализующие свое право путем личного присутствия на общих собраниях акционеров или путем голосования через доверенных лиц.

Возможно два типа голосования:

- Голосование “одна акция — один голос” (англ. Statutory Voting);

- Кумулятивное голосование.

2. Право на получение информации о деятельности компании.

Существует обязательный перечень информации (установленный законодательно), на получение которой акционеры общества имеют право (список акционеров, финансовые отчеты и так далее).

3. Преимущественное право приобретения акций дополнительных выпусков.

Если компания принимает решение о новом выпуске акций, то владельцы обыкновенных акций обладают преимущественным правом приобретения акций этого выпуска, пропорционально имеющейся доле в акционерном капитале компании.

Финансовые инструменты, дающие право на другие инструменты

Инструменты, дающие право на другие инструменты, можно разделить на:

- Инструменты, которые создаются самими компаниями-эмитентами.

- Производные ценные бумаги (деривативы) – производные инструменты, искусственно создаваемые рынком для целей спекуляции или страхования рисков.

Примером первой группы инструментов являются варранты – права на покупку ценных бумаг компании-эмитента по определенной цене в какой-то конкретный момент в будущем. Базовым активом (на приобретение которого предоставляется право) могут выступать акции или облигации. Варранты выпускаются для того, чтобы сделать базовый актив более привлекательным и могут свободно обращаться на рынке.

Примером второй группы инструментов являются производные финансовые инструменты или деривативы. Существование производных ценных бумаг поставлено в зависимость от существования базового актива, а так же цена производного инструмента зависит от цены базового актива.

Производные финансовые инструменты включают:

- Фьючерсы – обязательства продать (купить) базовый актив в будущем по цене, оговоренной в настоящем.

- Опционы – права продать (купить) базовый актив в будущем по цене, оговоренной в настоящем.

- Свопы – обязательства по обмену активами для улучшения их структуры по срокам или снижения рисков.

- Соглашения о будущих процентных ставках (англ. Forward Rate Agreements-FRAs).

Производные инструменты могут использоваться:

- Спекуляции;

- Арбитраж (безрисковое получение прибыли за счет разницы цен на финансовые активы на различных рынках);

- Хеджирование (страхование риска получения убытков от изменения цен на финансовые активы).

Операции с деривативами относятся к классу операций с повышенным уровнем риска.

Торговые сигналы в Telegram канале https://erenbur.ru/strategies/torgovye-signaly-v-telegram